為替とドル円

<株投資のイロハ6-1>

日本の円や欧州のユーロ。

世界には、あらゆる通貨があります。

その通貨の価値というのは、アメリカのドル(米ドル)を中心にして、日々変わっていきます。

これを為替(かわせ)といい、円を米ドルに変えたり、米ドルを円に戻すことを「外国為替取引」と言います。

株を売買するうえでも、この為替というものは無視できません。

|

目次

[クリックで開閉]

|

ドル円と為替レート

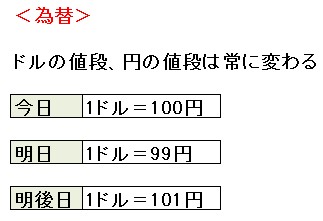

代表的な通貨ペアのひとつである「ドル円」であれば「1ドル=90円」とか「1ドル=110円」とか、1ドルをベースにして価格(為替レート)が表示されます。

「1ドル=100円」のときであれば、1ドルを100円で買えますし、逆に100円を1ドルで買えます。

(クリックで拡大)

為替レートとそのチャートは、グーグル検索はもちろん、各種株アプリでも見ることが可能。

この為替レートは、土日以外をのぞく平日24時間、ずっと変化します。

円安と円高

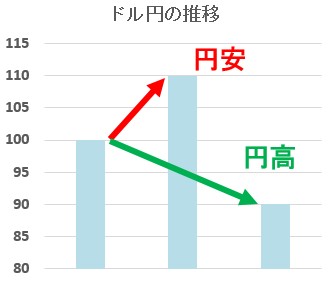

たとえば1ドル100円から1ドル110円になることを円安といい、逆に1ドル90円になることを円高と言います。

勘違いしやすい点ですが、このドル円の為替レートは、円の数値が多くなると円安、逆に少なくなると円高ですね。

1ドルの価値が100円から110円に値上がりしてるので、ドルの価値が相対的にあがっており、円が安くなっていることに注目です。

逆に90円で1ドルが入手できるようになれば、ドルの価値はさがっていて、相対的に円は高くなっています。

ドル円の為替レートが下降トレンドでさがっている → 円高

ドル円の為替レートが上昇トレンドであがっている → 円安

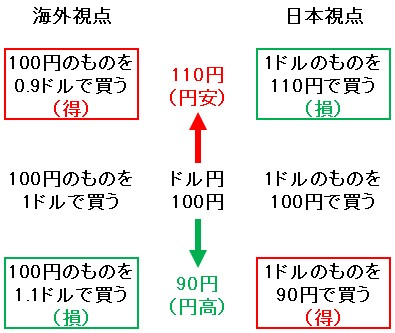

<円安で「1ドル100円」が「1ドル110円」になる>

100円で買えたアメリカ産コーラが高くなり、110円払わないと買えなくなる → 日本人が海外製品を買う意欲がさがる(海外への旅行意欲もさがる)

1ドルで買えた日本産コーラが安くなり、0.9ドルで買える → 海外人が日本製品を買う意欲があがる(日本への旅行意欲もあがる)

<円高で「1ドル100円」が「1ドル90円」になる>

100円で買えたアメリカ産コーラが安くなり、90円で買える → 日本人が海外製品を買う意欲があがる(海外への旅行意欲もあがる)

1ドルで買えた日本産コーラが高くなり、1.1ドル払わないと買えなくなる → 海外人が日本製品を買う意欲がさがる(日本への旅行意欲もさがる)

昨今のドル円レート

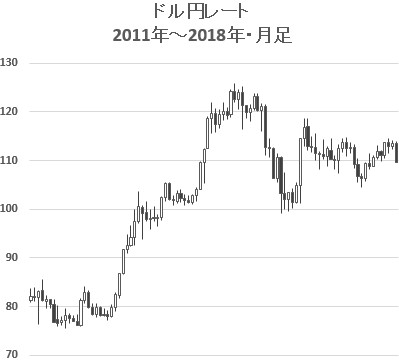

上記は2011年から2018年のドル円月足チャート。

この10年間は80円~120円で推移しており、90円以下で円高圏、110円以上で円安圏。

そんなことが言えます。

代表的な為替ペアはドル円(USD/JPY)以外にも、ユーロドル(EUR/USD)やユーロ円(EUR/JPY)があります。

とりあえず株初心者は、為替を見るときはドル円の動向だけ見ておけばいいでしょう。

株は円安だと買われ、円高だと売られる

さて、このドル円ですが、基本的に円安にかたむくとインフレ(リスクオン)となり、日本株の株価も全体的にあがっていく傾向。

逆に円高になるとデフレ(リスクオフ)で、日本株の株価は全体的にさがっていきます。

円安・インフレで株価があがっていく → リスクオン

円高・デフレで株価がさがっていく → リスクオフ

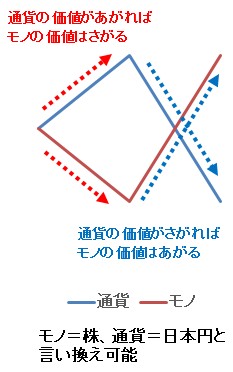

相場の基本的なことになりますが、よく通貨の価値と物(株)の価値は反比例します。

通貨の価値がさがれば物の価値があがり株は買われますし、逆に通貨の価値があがれば物の価値がさがって株は売られます。

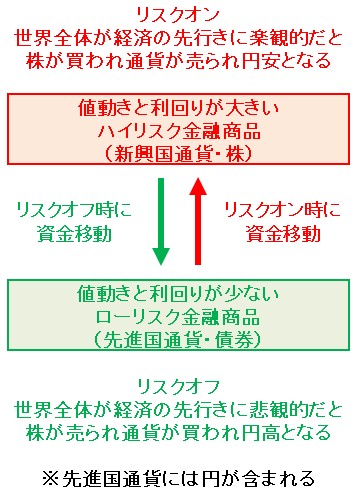

そして通貨安・株高のときは、世界全体が経済発展に楽観的なリスクオンのとき。

通貨高・株安であれば、バブル感や貿易戦争などの不安要素があって、悲観的なリスクオフのときです。

リスクオン時 → 値動きと利回りが大きい金融商品(新興国通貨、株など)に資金が流れる

リスクオフ時 → 値動きと利回りが少ない金融商品(先進国通貨、債券など)に資金が流れる

なぜ円はリスクオフ資産なのか?

あらゆる先進国通貨の中でも、特に日本円はリスクオン時に売られ円安に、リスクオフ時に買われ円高になります。

なぜか?

いろいろ理由は言われていますが、私が思うに以下の理由が有力です。

|

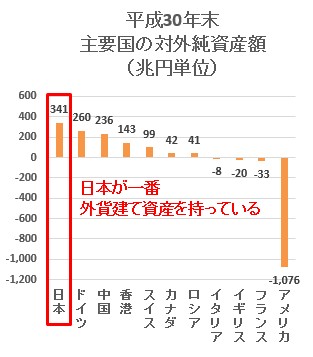

日本政府が他国の通貨をたくさん持っているため |

(外部リンク・財務省・本邦対外資産負債残高の平成30年末概略より)

難しく言えば、日本が「対外純資産・外貨準備高の多い債権国」であるため。

日本政府は米ドルやユーロなどの他国通貨や、海外資産をたくさん持っています。

世界経済や為替が不安定になったとしても、保有資産バランスの良い日本政府が大きくへこむことはない。

そういう考え方から、世界経済が不安定になったときには日本円が真っ先に買われる、という理屈ですね。

まあ、あまり理由を気にしすぎても仕方がありません。

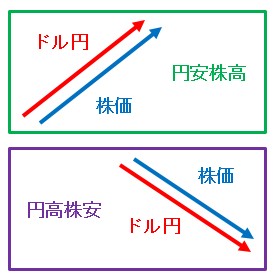

基本的にドル円レートと株は比例関係にあり、ドル円レートが円安であがっていけば株価もあがる、逆に円高でさがっていけば株価もさがる。

株をやるうえでは、そのことだけ覚えておけばいいです。

円高・円安が与える日本経済や私たちへの影響

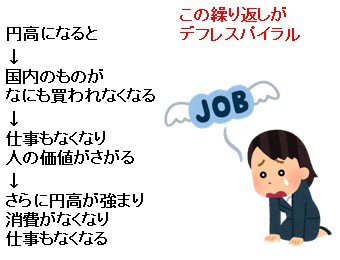

ちなみに、株価大暴落によって急激な円高になると、私たち日本人たちにとっては基本的にマイナスです。

まず日本の製品は割高になりますので、輸出がうまくいかなくなります。

外国人は日本で買い物しなくなりますし、海外からの旅行者もいなくなります。

この点は、私たちが普段、高い買い物をしたがらないことと同じです。

円高になれば買い物をせず、日本円を日本円のままで持ってようとする人が多くなるのです。

なので、あらゆる商売が成立しなくなり、経済は低迷します。

で結果、リストラも多くなって、私たちの仕事もなくなるわけです。

物の価値も人(労働力)の価値もドミノ倒しで、どんどん落ちていく悪循環。

この現象を、2000年ITバブル崩壊や2008年リーマンショックによる株価大暴落時には、

「デフレスパイラル」とか呼んだわけです。

政府に対外純資産が多いからといって、別にそれで日本人が恩恵をうけるわけではないのですね。

「円高」というと私たち日本人は得をした気分になりますが、決してそんなことはない。

基本的に円高で恩恵をうけるのは、もとから円をたくさん持っているお金持ちの人だけです。

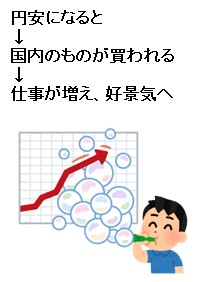

円安になると?

これが円安になると一転、外国人は日本で買い物しますし、旅行者もふえますので、好景気になりやすいわけです。

私たちが普段、大バーゲンの大安売りに着目するのと一緒です。

日本円が安くなれば、日本円で売られてる商品はどんどん買われていきます。

円安 → 日本は輸出で稼げて、労働者や旅行者は増え、好景気になりやすい

円高 → 日本は輸出で稼げず、労働者や旅行者は減り、不景気になりやすい

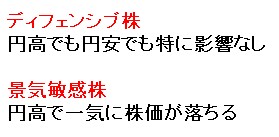

こういう背景がありますので、為替の影響を回避して株を長期投資したい場合は、輸出が収入源ではない内需株(ディフェンシブ株)を中心に買う。

そして輸出が収入源になっている外需株(景気敏感株)の買いは、控えめにしておくことがキモです。

為替取引で稼ぐことができる

なおドル円は株と同じように、FX取引業者を使ってFX口座を作ることで、私たちも取引できます。

代表的なFX取引業者は、XMやSBI FXトレードなど。

特にXMは分析ツールが充実していて、オススメです。

たとえばドル円レート100円のときにロング玉のエントリーをして、そのままレートが101円になれば含み益になりますし、逆に99円になれば含み損。

ショート玉のエントリーなら101円になれば含み損、99円で含み益、という具合です。

株と比べてFXは、チャート・テクニカル分析重視の短期トレードで、手っ取り早く稼ぎたいときに使えます。

XMの詳細は、別記事にて。

|

● XMのわかりやすい解説(参考記事) |

為替のまとめ

長くなりましたが、株をやるうえでの為替の要点としては、以下の2点。

円安でドル円レートがあがれば、株価もあがりやすい(円安株高)

円高でドル円レートがさがれば、株価もさがりやすい(円高株安)

円で生活している日本人は、株を長期投資してるだけで、円と株という対極の資産を、自動的にバランスよく持てることになりますので、だいぶ資産形成がしやすいことがわかると思います。

■ 次ページ 指数とは?