特定口座ってなあに?

<株投資のイロハ2-3>

証券口座を開設するとき、口座の種類を以下の3つから選ぶことになります。

一般口座

源泉徴収なし特定口座

源泉徴収あり特定口座(オススメ)

基本的には「源泉徴収あり特定口座」を選びます。

一番の理由は、「源泉徴収なし特定口座」や「一般口座」を選んでしまうと「確定申告」という面倒な作業を、自分でやる必要があるためですね。

<源泉徴収なし特定口座や一般口座のデメリット>

株で年20万円以上稼いだら、自分で確定申告して税金を納税しないといけない

親や夫に養ってもらっている人(被扶養者)は扶養をはずされ、扶養者の税金控除がなくなる

割高な社会保険料(国民健康保険)を支払う必要がでてくる

「源泉徴収あり特定口座」なら確定申告は不要!

この確定申告の面倒をはぶいてくれるのが「源泉徴収あり特定口座」なんですね。

株で儲けがでるたびに、証券会社が勝手にその稼ぎから、税金ぶんのお金をマイナスしてくれます。

だから納税の作業が面倒な人は、この口座一択です。

実際みなさん「確定申告」と聞くだけで「うわ、面倒くさ」と感じませんか?

源泉徴収あり特定口座は、有効活用したいものですね。

源泉徴収なし特定口座や一般口座の唯一のメリットは「株で年間20万円以上稼げなかった場合、税金を払う必要がない」ということくらいでしょうか。

源泉徴収あり特定口座だと、年間20万円未満の株の稼ぎでも、税金を自動で回収されます。

しかし私たちは前向きに、お金を年間20万円以上、たくさん稼ぐために株をやるわけですので、こういった思考はナンセンスと思いますね。

税金を取りもどすために確定申告が必要なパターン

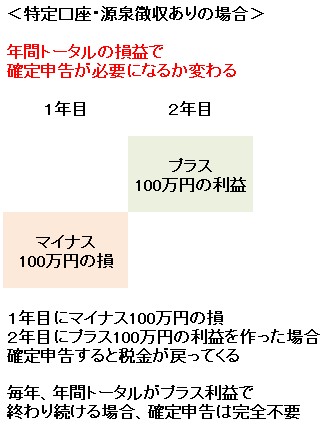

なお、以下のようなパターンで税金を取りもどしたいなら、源泉徴収あり特定口座だろうと、確定申告が必要になります。

年間トータル損失で終わった年から3年以内に年間トータル利益の年がでる(繰越控除)

複数の証券口座を取引に使っていて、どれかの口座で損失があり、どれかの口座で利益がある(損益通算)

繰越控除・損益通算に関しては、別記事で解説しています。

|

● 株の税金のかかり方と確定申告の必要なパターン(参考記事) |

また、2014年からは非課税口座「NISA」も作れるようになっていますが、こちらもなかなかメリットがあるぶん、デメリットが多いのが現状ですね(笑)

|

● NISA口座ってなあに?(参考記事) |

もちろんNISA口座も、あるにこしたことはありません。

ただし、もし作るのであれば、ひとつの証券でしか作れませんので、メインで取引をする証券で作りましょう。

オススメはSBI証券です。

なおNISA口座は特定口座と共存が可能で、株を買うときにどちらの口座を使うのか選べます。

■ 次ページ 株の売買はどこでできるの?