日経の底を信用残・裁定残で見定める

<株投資のイロハ6-7>

信用取引で買い残が多くなると売り圧力に、売り残が多くなると買い圧力になる。

これは個別株だけでなく、指数、先物、為替といった相場も同じです。

あらゆる相場は、買い残(ロング残)と売り残(ショート残)の需給バランスによって、方向性が決まります。

|

目次

[クリックで開閉]

|

指数で売り長を見つけるのは難しい

たとえば東証全体の信用残は、日本取引所グループで見ることができます。

|

● 日本取引所グループ・信用取引残高等(外部ページへ) |

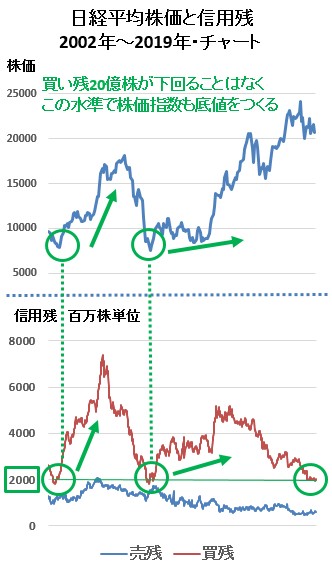

東証の信用残は、言ってみれば日経平均株価の信用残と同じこと。

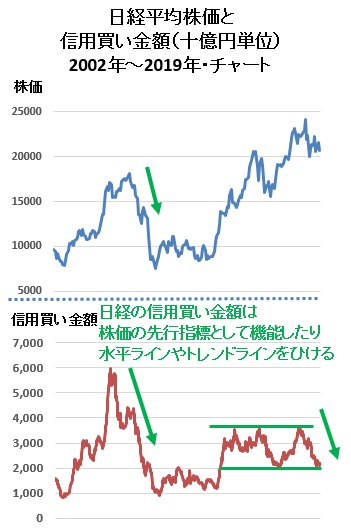

具体的にチャートにすると、以下のとおりです。

株価指数の場合、売り残が買い残を上回る時期自体、なかなか存在しません。

信用倍率の下限もだいたいは2倍、掘って1倍あたりまで。

株は本来、空売りされるよりは、買われるものです。

なので、それらを平均化した株価指数も、売り残より買い残のほうが多くなるほうが普通です。

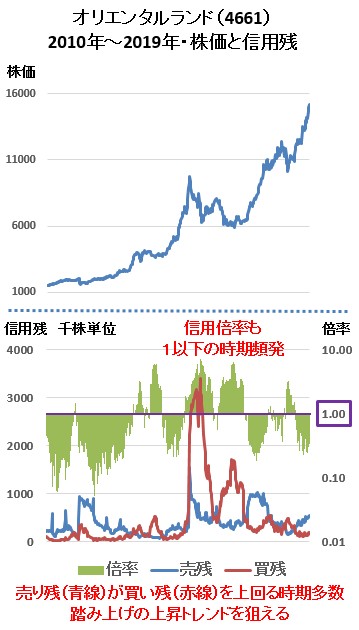

2010年代オリエンタルランド(4661)のように個別株であれば、売り残が買い残を上回る時期が多く、倍率1倍未満の踏み上げで上昇トレンドを形成する銘柄もあります。

現物株の長期投資は、こうした数少ない売り長の上昇トレンド銘柄を探す作業で決まると言っても、過言ではありません。

しかし指数では、そうした売り長・踏み上げは、なかなか期待できないのですね。

なので株価指数の信用残は、別の使い方をします。

買い残の下限を見る

ひとつの目安として、日経平均株価は信用買い残20億株を下回ることが、そうそうありません。

そしてここまで買い残が少なくなれば、株価は数年単位での底になりがちです。

実際2003年1月と2009年4月では、買い残20億株の水準になって株価が底入れして、そこから株価があがっています。

トータルの建金額を見る

こちらは株数ではなく、実際に信用買い・信用売りされているトータル金額の推移。

信用残のチャートとは、ちょっと形が違いますね。

ここ数十年の特徴としては、以下のとおり。

信用買いの金額が1兆円を下回ることはない

信用売りの金額が信用買いの金額を上回ることもそうそうない

やはり2003年1月と2009年4月が、買いの金額が1兆円あたりまでさがってきて、売りの金額とクロス。

そこで株価指数も底値を形成していますね。

信用買い金額については、テクニカル分析のように線をひいてみたり、サポートやレジスタンスも機能します。

信用買いの資金が大きくぬけていれば、株価がさがる予兆にもなります。

裁定残とは?

信用残と似たような概念として、裁定残というものがあります。

こちらでも、日経の需給を見れます。

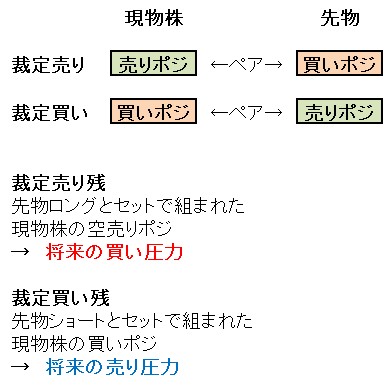

裁定残とは、簡単に言ってしまうと、日経先物ポジションとペアで組まれている個別株ポジションのことです。

裁定買い残 → 日経先物ショートポジに対してペアで組まれている個別株ロングポジの残高

裁定売り残 → 日経先物ロングポジに対してペアで組まれている個別株ショートポジの残高

裁定残は、こちらのサイトで見れます。

|

● 裁定取引残高の推移(外部リンク) |

まあ裁定残というと機関投資家の専門用語っぽくて難しく聞こえますが、結局は個別株のポジションのことです。

そのため、普通に信用取引の買い残・売り残と同じものと、捉えてもらってOKですね。

裁定買い残は信用買い残同様、将来の売り圧力に。

また裁定売り残は信用売り残同様、将来の買い圧力になります。

なので、裁定買い残より裁定売り残が多いほうが、日経平均株価もあがりやすいです。

裁定買い残 → 将来の売り圧力になる

裁定売り残 → 将来の買い圧力になる

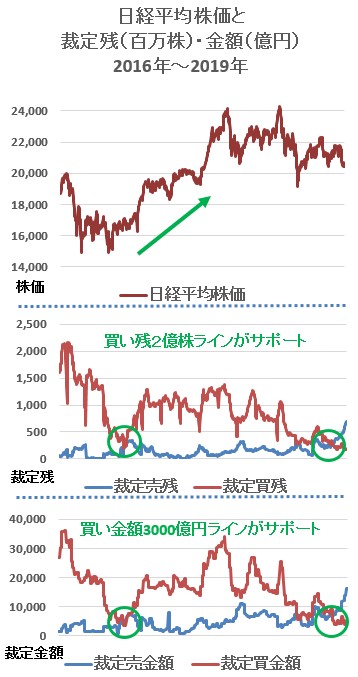

裁定買い残の下限を見る

裁定残に関しては、ここ数十年で買い残が2億株を下回ることは少なく、買い金額が3000億円を下回ることも少ない。

もしそれらの数値までさがったときは、やはり長期的な株価の底入れとなり、そこから株価があがっていくことが多いです。

また売り残・売り金額が、買い残・買い金額より上回ったときも、株価の底になりがちです。

実例としては2016年後半。

このあと日経株価はあがっています。

2019年に関しては、めずらしい長期の売り長を形成。

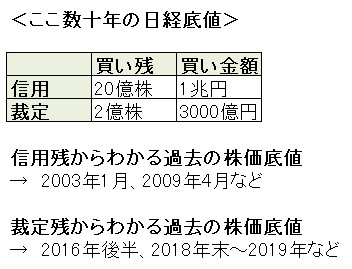

需給から日経の底値を見定める・まとめ

以下、過去数十年の日経信用残・裁定残から見極める、日経平均株価の底値まとめ。

信用買い残は20億株、信用買い金額は1兆円が下限になりやすい

裁定買い残は2億株、裁定買い金額は3000億円が下限になりやすい

売り残や売り金額が、買い残や買い金額を上回ったら底になりやすい(日経の信用倍率・裁定倍率が1倍以下になることはそうそうない)

売り長や踏み上げという現象は、個別株では多く見られても、株価指数ではそうそう見られません。

もし株価指数が売り長になっていたら、それは株を仕込むうえでの大チャンスと言えます。

とはいえ、これらの「下限になりやすい・底になりやすい」という視点は、発想としては逆張りです。

これらを根拠に株を買うのであれば、バリュートラップに注意し、ナンピンや逆指値をセットにして使うべき戦略であることは、言うまでもありません。

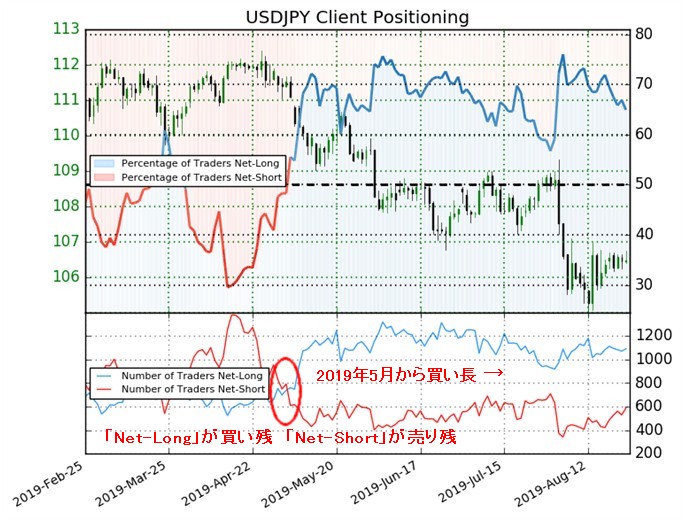

おまけ・ドル円の需給

|

● DailyFX(外部リンク) |

他、海外のサイトになりますが、こちらで株価指数や為替の短期的需給を見ることができ、私はよく利用します。

(クリックで拡大・DailyFXより引用)

2019年8月時点で、たとえばドル円は5月から継続的な買い長が発生してますので、短期トレードするのであれば、ショートメインでやると有利、ということがわかります。

■ 次ページ 雇用統計を株取引にいかそう