株価指標の応用とバリュートラップ

<株投資のイロハ5-12>

株価が割高か割安かを判定するうえで代表的な株価指標、PERとPBR。

これらの数値は、銘柄の種類や相場環境によってブレが大きく、安易に「PER10倍で買い」とか「PBR15倍で売り」とか言えないのが実際です。

|

目次

[クリックで開閉]

|

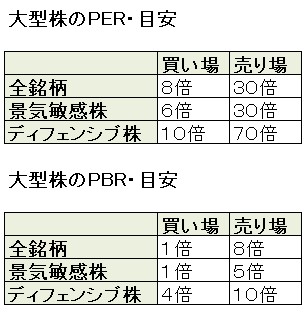

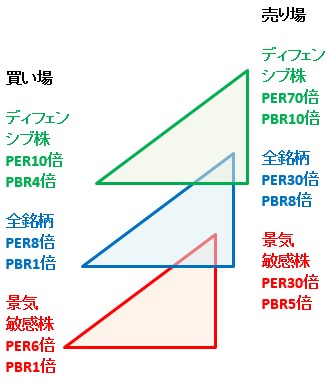

景気敏感・ディフェンシブで大きく数値が違う

たとえば前ページ「景気敏感株とディフェンシブ株の違い」で、「両者の株価の値動きは大きく違ってくる」ということは、お話した通りです。

これによりPER・PBRの上下限も、景気敏感株かディフェンシブ株かによって、かなり左右されます。

だいぶ大雑把ですが、目安としては以下のとおりに。

景気敏感株はPER・PBRが低め、ディフェンシブ株はPER・PBRが高めになりがち。

このことは、覚えておきましょう。

ディフェンシブ株(あるいはグロース株)ではPER100倍やPBR10倍という数字を、普通に見ることができます。

これはもともとディフェンシブ株が長期投資向けで、値動きがゆるやかに右肩上がりだからこそ起きる現象です。

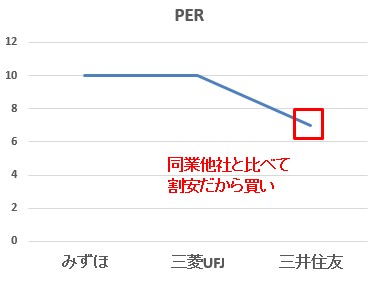

同業銘柄や同業平均値と比較して判断する

また同じ業種セクターの別銘柄と比較して、PER・PBRの高低を見てもいいですね。

たとえばみずほ銀行(8411)と三菱UFJ銀行(8306)がPER10倍で、三井住友銀行(8316)がPER7倍だったら、三井住友銀行は割安で買い、という判断ができます。

東証の公式ページでは、毎月ごとの業種別の平均PERやPBRを見ることができます。

|

● 日本取引所・業種別PERとPBR(外部リンク) |

(クリックで拡大・2019年6月のもの)

たとえば2019年6月では、水産業の平均PERが14倍ですね。

水産業の代表銘柄であるマルハニチロ(1333)は、同時期にPERが10倍を割っており、平均PERと比較して割安ということで、買いの判断をくだせました。

株価チャートも6月で底をつき、7月には上昇。

こんな感じに同業種の別銘柄や、業種ごと平均のPER・PBRと比較して、株価が割安か割高かを見ることができるわけです。

新興株・成長株ではPER・PBRは機能しづらい

また注意すべきは、純利益や純資産に依存しない株価変動では、PERやPBRはまったく機能しないということです。

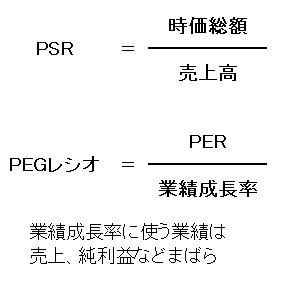

具体的には、今後の売上拡大のために経費を使いまくって、純利益や純資産が残らない「増収減益」の会社では、PERやPBRはもちろん、PEGレシオも機能しません。

とりわけIPO(新規公開株)や小型成長株ではPERやPBRは使わず、時価総額を売上で割ったPSRという指標が使われます。

バリュートラップを意識しよう

PERやPBRが機能せず、株価がずっと割安だったり、さらにさがっていくことを、バリュートラップと言います。

以下のような銘柄では、バリュートラップが頻発します。

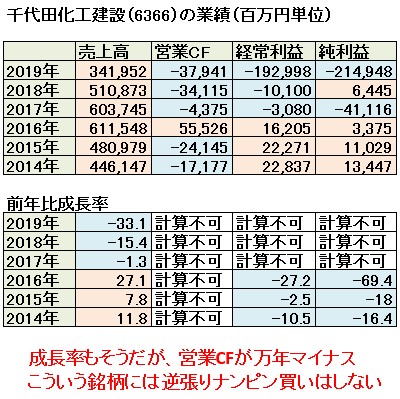

業績成長率が毎期マイナスで、赤字がつづく

減配がつづく

疑義注記の表記がある(倒産リスクがある)

債務超過(純資産がマイナス)

こういった銘柄では、どんなに株価が安くなってても、PERやPBRを使うのは避けたほうがいいです。

ようするにバリュー投資でも、グロース投資の視点を忘れないようにする、ということです。

そしてこうしたグロース投資の視点をいれても、バリュー投資は失敗することがままあります。

真の意味でバリュエーション(株価の底)を見極めるのは、株初心者にはかなり難しいのですね。

それこそ有価証券報告書や決算短信を深く読みこんだり、会社のIRに電話して、綿密に調査する必要があります。

|

● 決算短信を使った短期トレードのやり方(参考記事・決算短信の解説) |

過度なナンピンに注意する

バリュー投資は、逆張り買いになりがち。

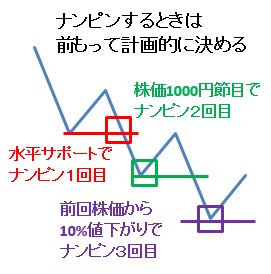

ナンピン前提にするなら、大量の資金も要求されます。

下降トレンド状態のチャートに買いをいれていくわけですから、当然です。

これらのファンダ分析に、前回安値やサポートラインなどのテクニカル分析をあわせて、損切り前提でエントリーするのも手でしょう。

小資金の株初心者は、トレンド転換の底値や、MACDや移動平均線のゴールデンクロスを確認してからのエントリーでも、遅くはありません。

|

● トレンドとレンジ(復習記事・サポートラインについて) ● ナンピンとマーチンゲールを使った資金管理(参考記事) |

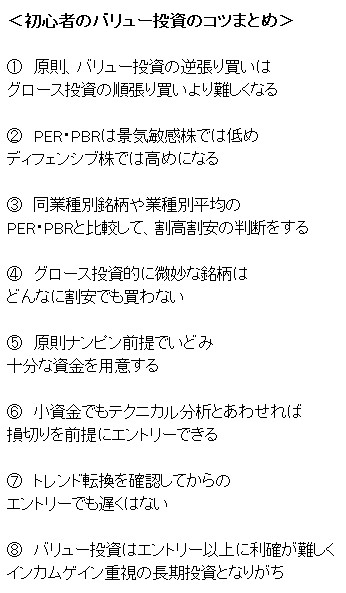

なんであれ原則、PER・PBR・配当利回りなどを使ったバリュー投資(逆張り買い)は、グロース投資(順張り買い)より難しくなる、ということは覚えておきましょう。

エントリーもそうですが、逆張りバリュー投資でなにより悩まされるのは、エグジットの利確時です。

キヤノン(7751)の逆張り買いの例

配当利回りをエントリー根拠に使った例として、キヤノン(7751)。

キヤノンは2018年末に配当利回りが5%を超え、株価3000円周辺に長期の水平サポートラインがあります。

「それ以上株価はさがらないだろう」と、株価3000円割れで買いをいれた投資家は多いです。

しかし2020年5月時点で、株価は2200円まで下落。

対応策は以下の3点になってきます。

|

損切りやナンピンをしない場合は、キャピタル投資ではなくインカム長期投資に切り替え、という形になります。

「銀行口座に預金しているよりはマシ」という感覚が、重要になりますね。

では、バリュー投資は間違っているのか?

当ページでは、バリュー投資のデメリットについて、いろいろ話してきました。

こういう記事を書いていると、私がバリュー投資に否定的と見られても仕方ありませんが、別にそんなことはありません(笑)

グロース投資の順張りが「高く買い、さらに高く売る」手法であるいっぽうで、バリュー投資の逆張りは「安く買い、高く売る」手法。

トレードで利益をだす上での王道ではあることは、まちがいありません。

初心者には敷居が高いというだけで、極めれば、かなり安全な投資手法になります。

株に慣れてきたら、徐々に手をだしてみると良いでしょう。

第五章では、会社の分析方法・ファンダメンタルの基本について学んできました。

次ページの第六章からは、世界情勢(マクロ経済)が株価に与える影響について、見ていきましょう。

■ 次ページ 為替とドル円