いろんな利益率指標と総資産回転率

<株投資のイロハ5-7>

この記事ではいろんな利益率指標について、整理していきます。

ちょっと難解な内容になりますが、わかりやすくするため、絵をたくさんいれてますので、がんばってついてきてくださいね。

|

目次

[クリックで開閉]

|

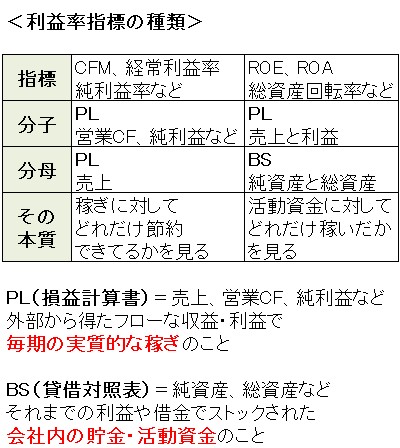

ROEと売上利益率の違い

ROEと売上利益率は、利益率指標としては同じものです。

ただし純利益率(売上純利益率)やCFM(キャッシュフローマージン)が「利益÷売上」という形で、売上高(PL)を分母にとるのに対して、ROAやROEは「利益÷資産」という形で、手元にある活動資金(BS)を分母にとる利益率指標であることに注目です。

利益(PL)が分子、売上(PL)が分母 → CFM、純利益率など(稼ぎに対してどれだけ節約してるかを見る)

売上・利益(PL)が分子、資産(BS)が分母 → ROE、ROA、総資産回転率など(元手に対してどれだけ稼いだかを見る)

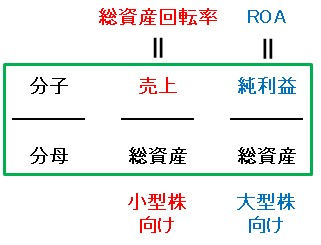

総資産回転率とは?

ROEやROAと同じく、資産を分母にとる利益率指標として、ほかにも「売上÷総資産」で計算できる総資産回転率があります。

純利益ベースで考えるときは、「純利益÷総資産」のROAを使います。

しかし純利益をださずに売上を将来の事業投資にまわす「増収減益」の会社を判断するときは、こちらの総資産回転率が多用されますね。

ROA → 活動資金に対する純利益の多さを見る(事業投資しない大型株分析にむく指標)

総資産回転率 → 活動資金に対する売上の多さを見る(事業投資する小型株分析にむく指標)

|

● 増減収と増減益(復習記事・増収減益について) ● 株にはどんな種類がある?(復習記事・大型株と小型株の違い) |

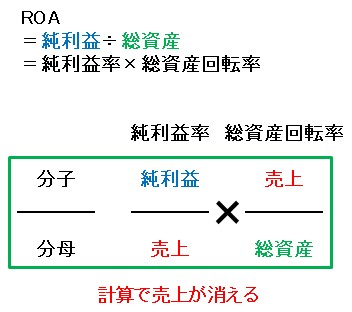

ROAと総資産回転率の計算

|

ROA=純利益÷総資産=純利益率(純利益÷売上)×総資産回転率(売上÷総資産) |

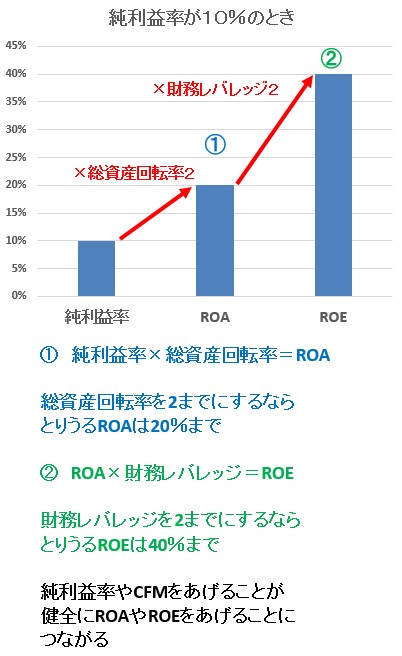

ROAは上記のように「純利益÷総資産」以外でも「純利益率×総資産回転率」で計算できます。

つまりROAをあげていくには、純利益率か総資産回転率をあげればいい。

そんなこともわかってきます。

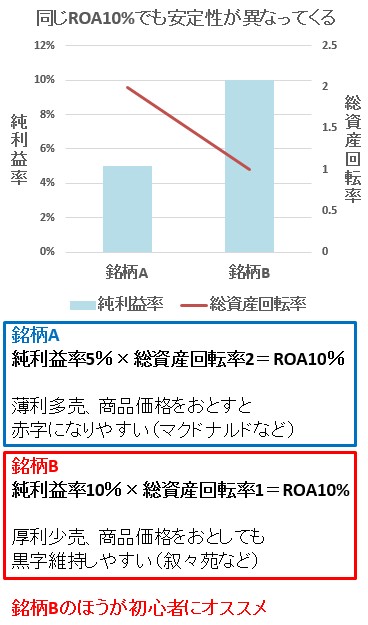

安定性なら純利益率を重視

しかしこの総資産回転率、文字通り「どれだけ資金を回転させているか」を示す指標。

小売などの在庫をかかえる物販業ほど、総資産回転率が高いと薄利多売になりがちですので、従業員が過労になったり、価格競争で負けることもしばしば。

安定的にROEやROAをあげていくなら、「純利益÷売上」の純利益率や「営業CF÷売上」のCFMが大きくなっていることが重要、ということもわかります。

|

厚利少売と薄利多売の比較

具体的に言ってみれば、肉を大量に仕入れて、それを一気に料理して提供する「安売り」が板についた飲食店のケース。

イメージとして、マクドナルドのような感じの店です。

こういう店は客の回転性もそうですが、従業員の回転性も重要になりますよね。

客が途絶えたり、従業員が不足すると、一気に収益はさがります。

商品価格をおとせば、すぐにバランスをくずして赤字に転落する可能性も高いです。

その点、肉を少量仕入れて、少数の客に高額でふるまう叙々苑のような店であれば、客の回転性も従業員不足も、さほど問題にはなりません。

そして商品価格を多少おとしても、黒字を維持しやすいでしょう。

簡単に言えば、そういう話なのですね。

業種にもよりますが、まともな大型株であれば、具体的には総資産回転率の推奨は2まで。

つまり総資産1億円であれば、売上は2億円までの会社、ということですね。

コンビニ業での比較例

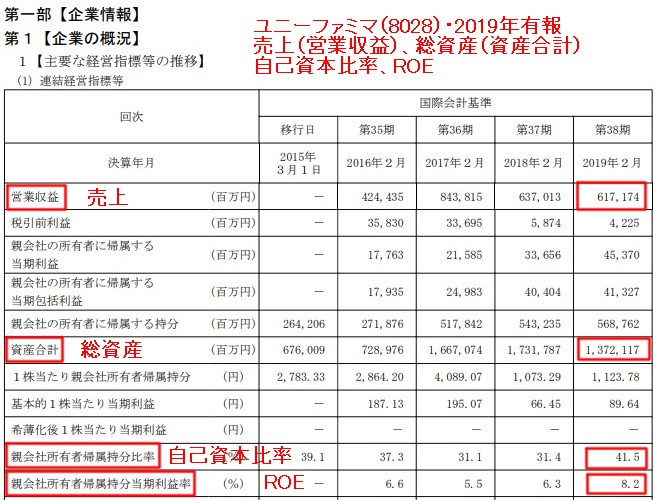

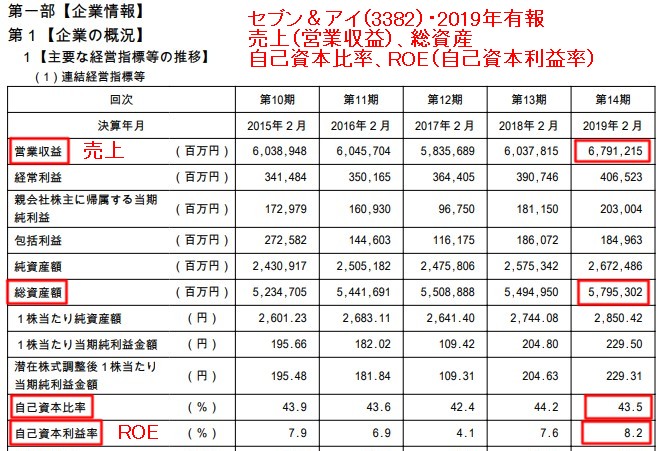

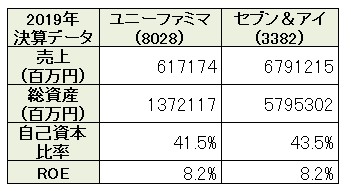

実際に小売コンビニ業のユニーファミリーマート(8028)とセブン&アイ(3382)で、2019年の純利益率・総資産回転率・ROAがどう株価に影響するか、見ていきましょう。

(クリックで拡大・ファミマとセブンの2019年有報)

「営業収益」はコンビニ業界独特の表現で、売上の言い換えです。

売上から原価と販管費をひいた「営業利益」と名前が似てますが、まったく違う概念ですので、覚えておきましょう。

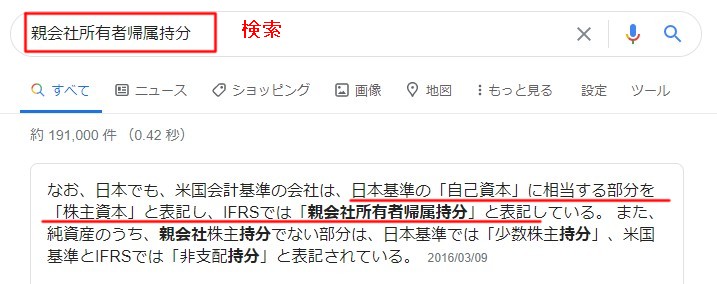

その他「親会社所有者帰属持分」は、簡単に言えば自己資本のこと。

このように実際に会計書を読解するときは、長ったらしい難解な表現がたくさんでてきます。

自分でグーグル検索するなりして、対処しましょう。

(クリックで拡大・検索の仕方)

これらの会計データは有報だけでなく、SBI証券や楽天証券などの証券アプリでももちろん確認できます。

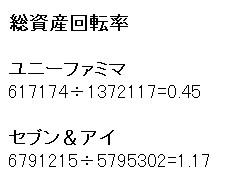

(1)総資産回転率を計算する

まずはこのデータをもとに、「売上÷総資産」で総資産回転率を計算。

2019年の総資産回転率は、それぞれファミマ0.45、セブン1.17となりますね。

セブンのほうが、総資産に対して忙しく立ち回っていることがわかります。

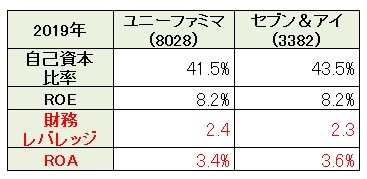

(2)財務レバレッジとROAを計算する

自己資本比率とROEについては、ファミマもセブンも同じくらいで、それぞれ40%前後、8%前後。

有報からこれがわかっている時点で、どちらの会社の財務レバレッジ・ROAも同じくらいの数値とわかりますが、実際に計算する場合は、以下のように計算。

|

財務レバレッジ=1÷自己資本比率(財務レバレッジ×自己資本比率=1より) ROA=ROE÷財務レバレッジ(ROA×財務レバレッジ=ROEより) |

計算結果が以下。

ROAは実際スマホ株アプリで確認してみても、ほぼ計算結果と一致。

(SBI証券スマホ株アプリより)

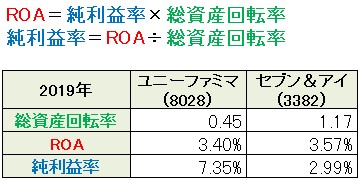

(3)純利益率を計算する

ファミマもセブンもROE・ROAは両方それぞれ8%前後、3.5%前後でほぼ同じ。

しかし総資産回転率はセブンのほうが1.17と、ファミマの0.45に比べて倍大きい。

「ROA÷総資産回転率」で、純利益率もファミマのほうが大きいということになり、セブンよりファミマのほうが安定していることがわかります。

(4)実際の株価への影響

以下、2019年までの月足チャート。

これら財務の数字は株価にも反映されており、セブンイレブンのほうが下降気味のチャートを形成していることがわかります。

このように同業種で利益率や成長率を比較することで、グロース株投資の確度はあがります。

今回の場合は、ROE・ROAが同じにも関わらず、セブンと比べて純利益率が高く、総資産回転率が低めなファミマが、良い銘柄として分析できます。

ROE・ROAを見ているだけでは、気づけない優劣です。

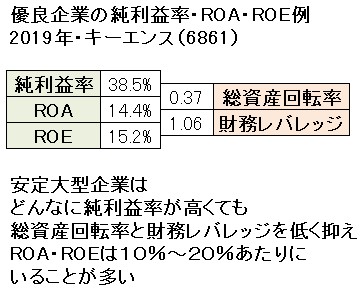

レバレッジ指標から見る推奨銘柄の例

純利益率10%、総資産回転率1.5ならROA15%という銘柄

さらに財務レバレッジ1.7(自己資本比率60%)ならROE25%という銘柄

「純利益率→ROA→ROE」の推移を見ることで、その会社がどれだけ無茶をしているのかがわかります。

たしかにできたての新興企業・小型株であれば、総資産回転率や財務レバレッジを大きくすれば、成功したときには素早く事業規模を大きくできるでしょう。

しかし「10年で企業の9割が倒産する」と言われる世の中です。

無理に借金、事業投資、薄利多売などでレバレッジをきかせても、仕方ない。

長期投資するなら、総資産回転率や財務レバレッジは、ほどほどの銘柄がオススメですね。

いろんな利益率指標のまとめ

ROAをあげていくには、純利益率か総資産回転率をあげる

しかし総資産回転率は2までが初心者にはオススメ

総資産回転率よりも純利益率やCFMがあがっていけば、ROEやROAも健全にあがっていく

まあ究極はROEやROAを調べるときでも、純利益率やCFM(キャッシュフローマージン)を重点的に見たほうがいいことに、変わりはないということです。

ROEも売上利益率も、結局は同じ利益率指標。

相互に作用しあうことは、よく確認しておきましょう。

|

<いろんな利益率指標から見る銘柄選びのコツ>

財務レバレッジと総資産回転率を2以内におさめて、純利益率やCFMの高い銘柄を選ぶ |

■ 次ページ PERの適切な数値とEPS