キャピタルゲインとインカムゲインの違い

投資の利益を得る方法として、2つの方法があります。

ひとつがキャピタルゲインで、もうひとつがインカムゲインですね。

具体的に見ていきましょう。

|

目次

[クリックで開閉]

|

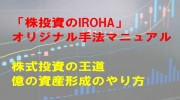

キャピタルゲインとは?

キャピタルゲインは、ある金融商品を買ったあと、その金融商品自体の価格があがり、それを売却することで得られる売却益のことです。

転売益、と言い換えてもいいでしょう。

現物買いやロングであれば、値上がりによって利益、値下がりによって損失。

空売りやショートであれば、値下がりによって利益、値上がりによって損失。

このときの利益をキャピタルゲインといい、逆に損失をキャピタルロスといいます。

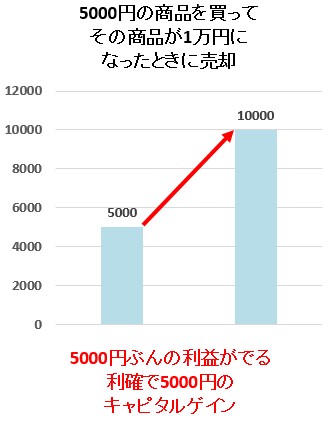

(買いの場合)

たとえば株であれば、株価1万円のものを買ったあとに、株価が1万1000円にあがれば1000円分のキャピタルゲイン。

逆に株価が9000円にさがれば、1000円分のキャピタルロス。

空売りであれば、株価1万1000円で1000円分のロス、株価9000円で1000円分のゲイン。

(売りの場合)

キャピタルゲインは相場をやるうえではメインとなる稼ぎ方ですが、ときにはキャピタルロスといって、元本損失になるリスクがあることに、注意しないといけません。

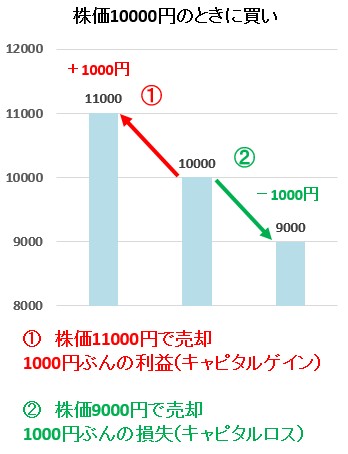

インカムゲインとは?

いっぽうインカムというのは、基本的にロスという概念がありません。

金融商品を持っていれば、あとは勝手に入ってくる自動収入のことを、インカムゲインと言います。

不動産の場合は空室になると家賃が発生しないリスクがありますが、家賃収入というのも、立派なインカムゲインなのですね。

また為替のFXをやる場合は、ドル円ショートのようにマイナススワップで、逆に毎日一定額のお金を支払う必要がでてくる場合もありますので、気をつけましょう。

インカムの年利を示す数字

投資金額に対して、どれだけのインカムを1年でもらえるかを示す数字(年利)として、「利回り・利率・金利」といった概念があります。

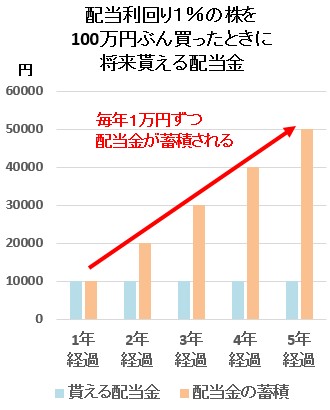

たとえば100万円ぶんの株を持っていて、配当利回りが1%であれば、年間でもらえる配当金は100万円の1%ですので、1万円。

利回りや利率といった数字は、年間でもらえるトータルのインカムから計算されるのが基本です。

元本が変動すると利回りも変動

銀行預金や債券のように、投資したお金(元本)が値動きせず、キャピタルゲインやキャピタルロスの発生しない元本保証型であれば、基本的に利回りや利率はずっと一定です。

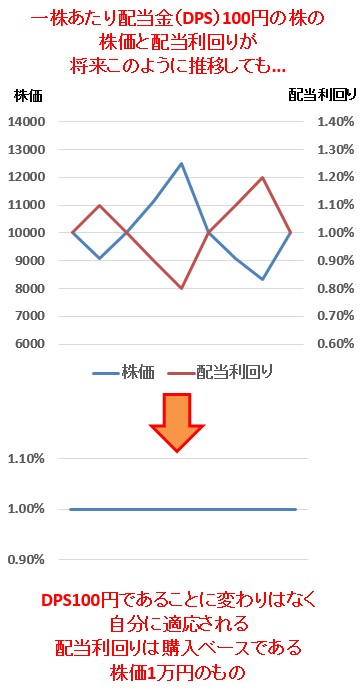

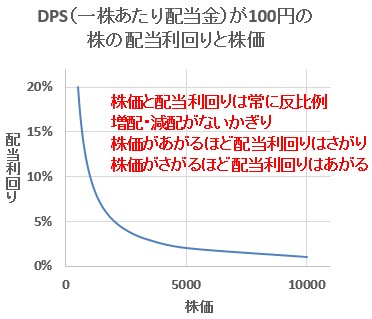

しかし株や為替のように元本が値動きしていく場合は、インカム利回りも変動していきます。

株であれば、株価があがれば配当利回りはさがりますし、株価がさがれば配当利回りはあがります。

購入時の利回りが適応される

あくまで1単元ごとにもらえる配当金は、増配・減配がないかぎり一定なのがミソです。

株価1万円のときに銘柄Aを買っておけば、そのあとに株価があがろうとさがろうと、あなたのもらえる配当の利回りは投資額に対して1%と一定になります。

株を買ったあとの株価変動で表示される、証券アプリの配当利回りは、あなたの購入金額での利回りではないことに、気をつけましょう。

株価と利回りは反比例関係にあり、株価が低いときほど利回りは高くなります。

なのでインカムゲイン目的で株をやるときは、いかに株価が安いときに株を買うかが重要です。

キャピタルとインカムの大まかな違い

キャピタルゲイン → 自分で資産のリスク管理をして、売却益を狙う(収益性・労働性が高い)

インカムゲイン → 金融資産を持っているだけで、定期的に自動でお金が入手できる(収益性・労働性が低い)

インカム投資というのは、毎年自動で入金される配当を目的にするからこそ、インカム投資と言います。

含み益や含み損を意識して利確・損切りするのであれば、それはもうキャピタル投資です。

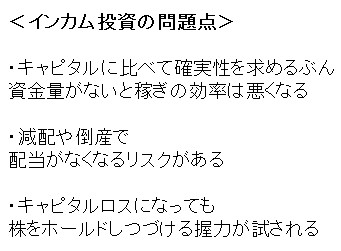

インカム投資を実行するなら、業績悪化にならないかぎり、含み損になったとしても株をホールドしつづける、強いマインドが大切です。

キャピタルとインカム、どちらがいい?

それでは株をやるなら、キャピタル目的とインカム目的、どちらがいいのか?

意見はいろいろありますが、私はキャピタルメインで、積極的に値上がり益を狙っていくスタイルをオススメしています。

というのは、インカムメインの投資だと、あまりに資産形成が遅すぎるからですね。

インカム目的の投資は、毎年一定の金額を株に入金し、なおかつ毎年の配当金も再投資にまわすという、まさに脳死の複利積立スタイルが主流です。

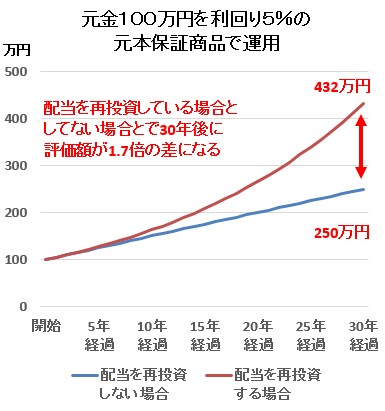

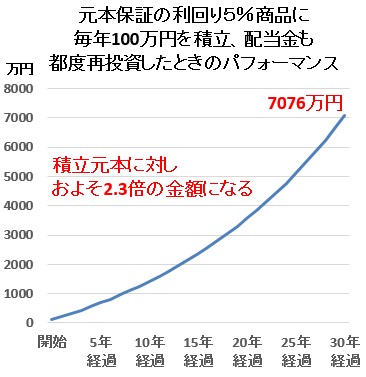

たとえば元本保証で利回り5%の金融商品(なかなかありませんが)があるとして。

この商品に、毎年100万円入金しつづけながら、配当も再投資していく。

すると30年かけて3000万円の元金を積立てることになり、結果的におよそ4076万円を稼ぐことになります。

これは元の資金が、およそ2.3倍になる程度の稼ぎです。

30年で、元本の2.3倍。

はたしてこの金額は、多いと言えるのでしょうか?

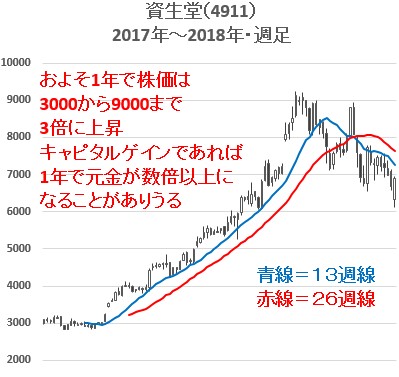

株のキャピタルゲイン投資では、1年で資金が2倍になる銘柄は珍しくありませんし、10年で10倍という銘柄も多いです。

そのことを考えると、インカム中心に投資活動をおこなうのは、いささか非効率に見えますね。

(資生堂・4911のキャピタルゲインの例)

老後資金のために投資をはじめる人は多いですが、インカムメインだと毎年100万円を積立入金できても、ようやく30年で4000万円の稼ぎという結果。

ここから税金もとられることを考えると、老後資金としては、なかなか心もとない金額ではないでしょうか?

そしてそもそもの話ですが、そうそう都合よく元本保証の利回り5%商品というのも、なかなか存在しませんね。

株であれば普通は「減配」といって、配当が減るリスクや、元本損失のキャピタルロスのリスクがつきまといます。

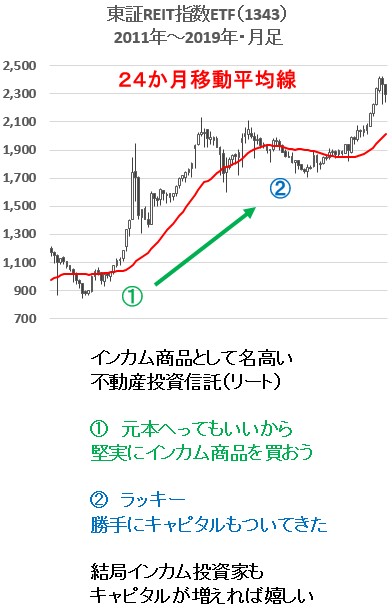

インカム派も結局はキャピタルでお金持ちに

世の中にはインカム目的の積立で、億万長者になった投資家はたくさんいます。

しかし結局のところそれは、インカムによって達成されたわけではないことが多い。

つまり、インカムを意識して積立投資をおこなった結果、偶発的にキャピタルも稼げ、そのキャピタルによって達成されているケースが多いわけです。

インカムインカムと言いながら、結局はキャピタル。

であれば「最初からキャピタル目的で投資をすればいい」という結論に、私はたどりついてしまうのですね。

(東証REIT指数ETF・1343の長期チャート)

無論インカム重視の積立投資を、私は否定はしません。

適当に複数の高配当株(配当貴族株)を分散して買っておき、含み損になってもホールドしつづける。

そういうスタイルを実行する富豪の投資家は、たくさんいます。

また個別株ではありませんが、VTIやVOOのように、アメリカ株価指数に連動するETFであれば、長期的な株価の下支えがあるうえに、減配リスクも少ないと考えられます。

ですのでインカム目的でETF積立をやることについては、資金や分析時間の少ない弱小投資家であっても、それなりの合理性はありますね。

|

● 投資信託・ETFとは?(参考記事・ETFのわかりやすい解説) |

ただし小資金がインカム目的で投資をやると、いざ含み損を抱えたとき、だいたい配当をうけとることもなく、キャピタルロスの損切りをしてしまうことが多いのが、実情ですね。

多くの人はインカム目的で銘柄にエントリーしても、結局はキャピタルが増えると嬉しいし、減ると悲しいわけです。

元本の増減にマインドを支配されると、やがてインカム目的だったことを忘れて、含み損が嫌になるわけですね。

であれば、最初から配当利回りは逆張り買いのためのバリュー指標のひとつとして使って、キャピタル目的に投資をしていくのが、合理的と言えるのです。

|

● 配当利回りを根拠にした買い方(参考記事・配当利回りと増減配) |

小資金のうちはキャピタルがオススメ

なにはともあれ、せっかく個別株をやるのです。

もしあなたが小資金の投資家なのであれば、銘柄探しにちょっと時間をかけてキャピタルを狙ってみるのが、有意義な人生の使い方と言えるのではないでしょうか。

資産1億円未満の小資金なら → キャピタル投資を中心にするのがオススメ

資産1億円以上の大資金なら → インカム投資も範疇にいれてみる

<関連ページ>